“Việc lập tờ khai quyết toán thuế TNCN là công việc bắt buộc phải làm mặc cho doanh nghiệp có hoặc không phát sinh thu nhập chịu thuế của nhân viên công ty. Hiện tại, tờ khai được sử dụng theo mẫu 05/KK-TNCN được kê khai theo ứng dụng HTKK 3.3.4.

“Việc lập tờ khai quyết toán thu nhập cá nhân TNCN là công việc bắt buộc phải làm mặc cho doanh nghiệp có hoặc không phát sinh thu nhập chịu thuế của nhân viên công ty. Hiện tại, tờ khai được sử dụng theo mẫu 05/KK-TNCN được kê khai theo ứng dụng HTKK 3.3.4. Naychúng tôi sẽ hướng dẫn bạn chi tiết cách khai báo cũng như sử dụng phần mềm HTKK để hoàn thành tốt tờ khai quyết toán thuế TNCN

Đầu tiên bạn Tải phần mềm HTKK 3.3.4 mới nhất về tại đây. Bạn có thể cài đặt mới hoặc “đè” lên ứng dụng HTKK cũ.

Tham khảo => Thành lập công ty tại Thanh Hóa

Tiến hành khai báo.

I .Mở đầu

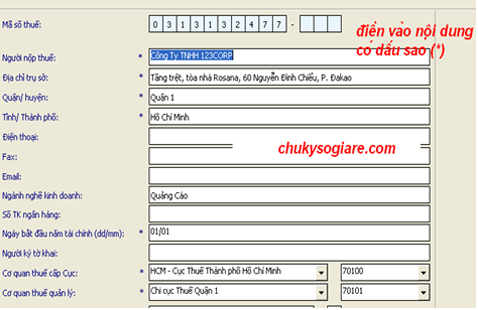

Bước 1: Mở phần mềm HTKK và chọn mã số thuế của công ty sau đó bấm nút Đồng ý

Bước 2: Sau khi bấm nút Đồng ý thì màn hình hiện ra như hình ảnh bên dưới, Anh/Chị thực hiện điền thông tin doanh nghiệp vào.

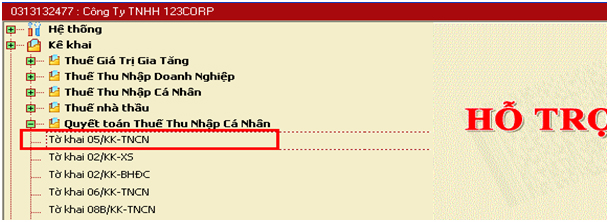

Bước 3: Chọn “Quyết toán thuế thu nhập cá nhân” -> Chọn “Tờ khai 05/KK-TNCN” -> Chọn “Kỳ tính thuế”, màn hình sẽ xuất hiện như hình dưới:

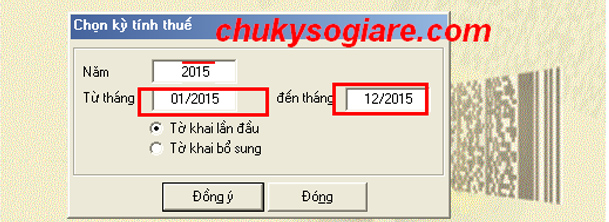

Tiếp theo, chọn mốc thời gian hoạt động trong năm 2015 sau đó chọn Đồng ý.

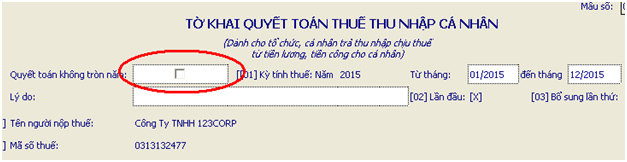

Chú ý: Nếu quyết toán không tròn năm thì các bạn click vào ô: “Quyết toán không tròn năm” và phải nhập vào ô lý do nhé

II . Kê khai

Bước 1: Lập tờ khai quyết toán thuế TNCN 05/KK-TNCN:

Các bạn chỉ cần nhập ở các phụ lục 05-1BK-TNCN, PL 05-2BK-TNCN và PL 05-3BK-TNCN. Sau đó phần mềm sẽ tự động cập nhật sang “Tờ khai 05/KK-TNCN”.

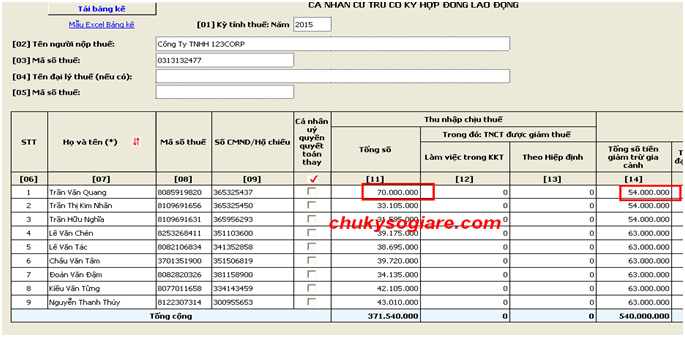

1. Cách lập PL 05-1BK-TNCN

– Chỉ tiêu [07] đến [09]: Các bạn nhập theo từng cá nhân

– Nếu muốn thêm dòng thì các bạn ấn phím “F5” nhé. Hoặc bạn có thể Tải bảng kê Excel từ “mẫu Excel bảng Kê”

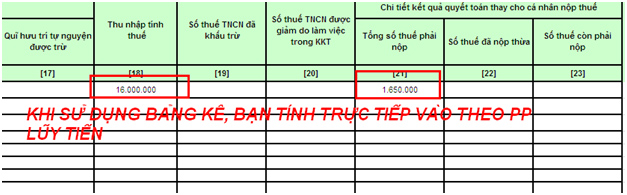

Khi sử dụng bảng kê, bạn tính trực tiếp theo phương pháp lũy tiến

– Nếu cá nhân nào uỷ quyền cho DN bạn thì bạn click vào ô vuông.

Phần “Thu nhập chịu thuế”:

Chỉ tiêu [11] Tổng số: Là tổng các khoản thu nhập chịu thuế từ tiền lương, tiền công đã trả trong kỳ cho cá nhân cư trú có ký hợp đồng lao động từ 03 tháng trở lên, kể cả các khoản tiền lương, tiền công nhận được do làm việc tại khu kinh tế và thu nhập được miễn, giảm thuế theo Hiệp định tránh đánh thuế 2 lần.

Cách tính:

Thu nhập chịu thuế = Tổng thu nhập – các khoản được miễn thuế

-Tổng thu nhập : Là tổng số các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương, tiền công mà cơ quan chi trả đã trả cho cá nhân.Tổng thu nhập:

-Các khoản được miễn thuế bao gồm:

Theo Thông tư 111/2013/TT-BTC quy định về các khoản được miễn thuế như sau:

- Tiền ăn giữa ca, ăn trưa không quá 730.000/ tháng (Nếu DN tự nấu ăn hoặc mua suất ăn, cấp phiếu ăn cho nhân viên thì được trừ hết)

- Tiền trang phục không quá 5.000.000/năm.

- Tiền phụ cấp xăng xe, điện thoại không vượt quá quy định. (Khoản phụ cấp này công ty phải xây dựng quy chế sao cho phù hợp với tình hình thực tế của DN)

- Tiền phụ cấp thuê nhà cho nhân viên không vượt quá 15% tổng thu nhập chịu thuế (chưa bao gồm tiền thuê nhà)

- Tiền làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương, tiền công làm việc ban ngày, làm việc trong giờ.

Chỉ tiêu [12] Làm việc trong KKT: Là các khoản thu nhập chịu thuế mà DN trả thu nhập trả cho cá nhân do làm việc tại khu kinh tế, không bao gồm thu nhập được miễn giảm theo Hiệp định tránh đánh thuế hai lần (nếu có).

Chỉ tiêu [13] Theo hiệp định: Là các khoản thu nhập chịu thuế làm căn cứ xét miễn, giảm thuế theo Hiệp định tránh đánh thuế hai lần.

Phần: “Các khoản giảm trừ”

Chỉ tiêu [14] Tổng số tiền giảm trừ gia cảnh: Là tổng các khoản giảm trừ cho bản thân người nộp thuế và các khoản giảm trừ cho người phụ thuộc.

Trong đó:

– Giảm trừ cho bản thân = 09 triệu đồng/tháng x Tổng số tháng đã tính giảm trừ trong năm.

Trường hợp cá nhân ủy quyền quyết toán cho DN thì giảm trừ cho bản thân được tính đủ 12 tháng là 108 triệu đồng/năm.

– Giảm trừ cho người phụ thuộc = 3,6 triệu đồng/người x Tổng số tháng đã tính giảm trừ cho người phụ thuộc trong kỳ.

Trường hợp cá nhân ủy quyền quyết toán cho DN thì giảm trừ cho người phụ thuộc được tính đủ theo thực tế phát sinh nêu cá nhân có đăng ký giảm trừ gia cảnh cho người phụ thuộc theo quy định.

Chỉ tiêu [15] Từ thiện, nhân đạo, khuyến học: Là các khoản chi đóng góp vào các tổ chức, cơ sở chăm sóc, nuôi dưỡng trẻ em có hoàn cảnh đặc biệt khó khăn, người tàn tật, người già không nơi nương tựa; các khoản chi đóng góp vào các quỹ từ thiện, quỹ nhân đạo, quỹ khuyến học được thành lập và hoạt động vì mục đích từ thiện, nhân đạo, khuyến học, không nhằm mục đích lợi nhuận (nếu có).

Chỉ tiêu [16] Bảo hiểm được trừ: Là các khoản đóng góp bảo hiểm gồm: Bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành nghề phải tham gia bảo hiểm bắt buộc.

Chỉ tiêu [17] Quỹ hưu trí tự nguyện được trừ: Là tổng các khoản đóng góp vào Quỹ hưu trí tự nguyện theo thực tế phát sinh nhưng tối đa không quá 01 triệu đồng/tháng, kể cả trường hợp đóng góp vào nhiều quỹ.

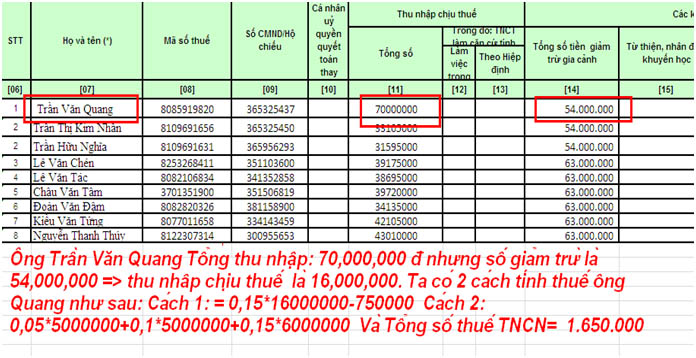

Chỉ tiêu [18]: Thu nhập tính thuế: Phần mềm sẽ tự động cập nhật.

Chỉ tiêu [19] Số thuế TNCN đã khấu trừ: Là tổng số thuế TNCN mà DN đã khấu trừ của cá nhân cư trú có hợp đồng lao động từ 03 tháng trở lên trong kỳ.

Chỉ tiêu [20] Số thuế TNCN được giảm do làm việc trong KKT:

– Số thuế được giảm bằng 50% số thuế phải nộp của thu nhập chịu thuế cá nhân nhận được do làm việc trong khu kinh tế.

Cụ thể:

Chỉ tiêu [20] = ([18] x thuế suất biểu thuế lũy tiến) x {[12]/([11] – [13])} x 50%.

Chỉ tiêu [21] Tổng số thuế phải nộp:

– Là tổng số thuế phải nộp của cá nhân uỷ quyền quyết toán thay.

Cụ thể:

Chỉ tiêu [21]=([18] x thuế suất biểu thuế lũy tiến) – [20].

Cách tính thuế TNCN theo bậc lúy tiến từng phần:

2. Cách lập PL 05-2BK-TNCN:

Chỉ tiêu [07] đến [09]: Các bạn nhập theo từng cá nhân

– Nếu muốn thêm dòng thì các bạn ấn phím “F5” nhé.

– Nếu là cá nhân không cư trú thì bạn click vào ô vuông.

Chỉ tiêu [11] Tổng số: Là tổng các khoản thu nhập chịu thuế từ tiền lương, tiền công đã trả trong kỳ cho cá nhân cư trú không ký hợp đồng lao động hoặc có hợp đồng lao động dưới 03 tháng và cá nhân không cư trú trong kỳ, kể cả các khoản tiền lương, tiền công nhận được do làm việc tại khu kinh tế và thu nhập được miễn, giảm thuế theo Hiệp định tránh đánh thuế 2 lần.

Chỉ tiêu [12] Làm việc trong KKT: Là các khoản thu nhập chịu thuế mà tổ chức, cá nhân trả thu nhập trả cho cá nhân do làm việc tại khu kinh tế trong kỳ, không bao gồm thu nhập được miễn giảm theo Hiệp định tránh đánh thuế hai lần (nếu có).

Chỉ tiêu [13] Theo hiệp định: Là các khoản thu nhập chịu thuế làm căn cứ xét miễn, giảm thuế theo Hiệp định tránh đánh thuế hai lần.

Chỉ tiêu [14] Số thuế TNCN đã khấu trừ: Là tổng số thuế thu nhập cá nhân mà tổ chức, cá nhân trả thu nhập đã khấu trừ của từng cá nhân trong kỳ.

Chỉ tiêu [15] Số thuế TNCN được giảm do làm việc trong KKT: Số thuế được giảm bằng 50% số thuế phải nộp của thu nhập chịu thuế cá nhân nhận được do làm việc tại khu kinh tế.

3. Cách lập PL 05-3BK-TNCN:

– Các bạn điền theo thông tin trên tờ khai đăng ký người phụ thuộc nhé.

Sau khi các bạn điền vào đầy đủ thông tin từ các tờ khai thì dữ liệu sẽ chạy về tờ khai 05KK-TNCN, và phần cuối tờ khai sẽ thể hiện tổng số thuế TNCN phải nộp:

4. Thời hạn nộp tờ khai quyết toán thuế TNCN:

– Chậm nhất là ngày thứ 90 kể từ ngày kết thúc năm dương lịch. (Tức là 31/3/2016).

Tư vấn doanh nghiệp Thanh Hóa Văn phòng Tư vấn doanh nghiệp

Tư vấn doanh nghiệp Thanh Hóa Văn phòng Tư vấn doanh nghiệp